Marktüberblick: Pharmariesen rücken enger zusammen

Umsätze der Top-Player in der Pharmaindustrie legten zuletzt nur schwach zu. Blockbuster-Medikamente werden immer wichtiger, stark wachsende Unternehmen werden zu Übernahmezielen. (Pharmaceutical Tribune 15–16/19)

Wachstum, das war einmal. So ungefähr lässt sich die jüngste Analyse der Finanzkennzahlen der weltweit größten Pharmaunternehmen durch das internationale Steuerberatungs- und Wirtschaftsprüfungsunternehmen Ernst & Young (EY) zusammenfassen. Nachdem die kumulierten Umsätze der 22 Top-Player aus dem Pharmasektor schon 2017 lediglich um 0,1 Prozent gestiegen waren, verzeichneten sie auch 2018 „nur“ einen Anstieg um 0,9 Prozent. Auf Basis der jeweiligen Wechselkurse wohlgemerkt, bei konstanten Wechselkursen wären die Wachstumsraten 2017 bei 2,2 und im Jahr 2018 bei 4,5 Prozent gelegen. Vor allem für Pfizer, das größte Pharmaunternehmen der Welt, war das Jahr 2018 – gemessen am Umsatz – nicht unbedingt ein berauschendes.

Pfizer musste einen Umsatzrückgang von 2,5 Prozent hinnehmen, wohingegen Roche, die weltweite Nummer zwei, mit einem Umsatzzuwachs 2,9 Prozent aufwarten konnte. Johnson & Johnson, die Nummer drei, konnte seine Umsätze gar um 7,4 Prozent steigern (siehe Tabelle 1). Zur Erklärung: Das im Jahr 1886 in New Jersey (USA) von den drei Brüdern Robert, James und Edward Johnson gegründete Unternehmen ist mit einem Umsatz von umgerechnet 73,23 Milliarden Euro in absoluten Zahlen betrachtet der größte Health-Konzern der Welt. Da in der EY-Studie bei den Umsätzen aber lediglich die Umsätze der Pharmasparte berücksichtigt wurden, belegt J & J nur Platz drei.

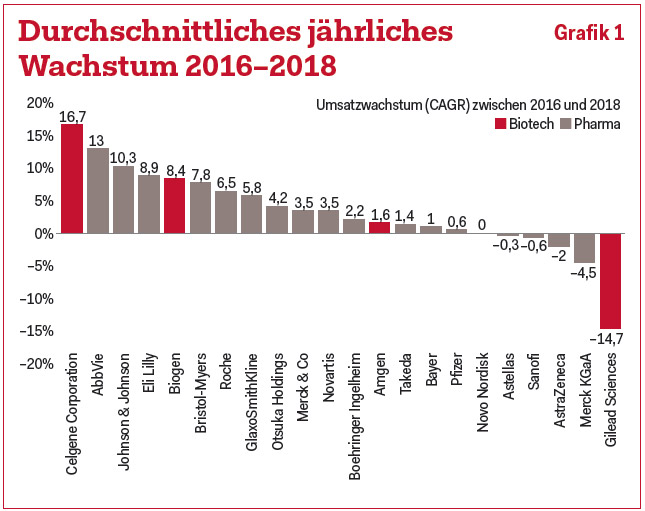

Die Überraschung schlechthin lieferte allerdings das US-Biotech-Unternehmen Celgene, das in der aktuellen Analyse erstmals auftaucht. Für den Newcomer weist das Beratungsunternehmen EY in seiner Untersuchung ein durchschnittliches jährliches Umsatzwachstum von 16,7 Prozent (CAGR 2016–2018) aus. AbbVie, die Nummer zwei in puncto Umsatzwachstum bringt es auf 13 Prozent. Die Pharmasparte von Johnson & Johnson kommt als Nummer drei auf ein Wachstum von 10,3 Prozent (Grafik 1). Vor diesem Hintergrund verwundert es nicht weiter, dass das Jahr 2019 in der Pharmabranche mit einem echten Knall eröffnet wurde. Bereits am dritten Tag des Jahres schossen die Aktien des Biotech-Unternehmens Celgene um 32 Prozent nach oben.

Der Grund: Bristol-Myers, der zehntgrößte Pharmakonzern der Welt, will Celgene für sage und schreibe 73 Milliarden Dollar (umgerechnet rund 66 Milliarden Euro) übernehmen. Der Kaufpreis liegt damit in etwa beim fünffachen Jahresumsatz des Biotech-Unternehmens. Die Übernahme, die noch im dritten Quartal des Jahres 2019 abgeschlossen werden soll, ist damit die drittgrößte in der Geschichte der – an Übernahmen nicht gerade armen – Pharmaindustrie. Lediglich der Zusammenschluss der beiden britischen Pharmakonzerne Glaxo Wellcome und Smith Kline Beecham zu GlaxoSmithKline und die 95 Milliarden Euro schwere Übernahme des US-Konzerns Warner-Lambert durch Pfizer waren teurer.

Krebstherapien treiben Umsätze

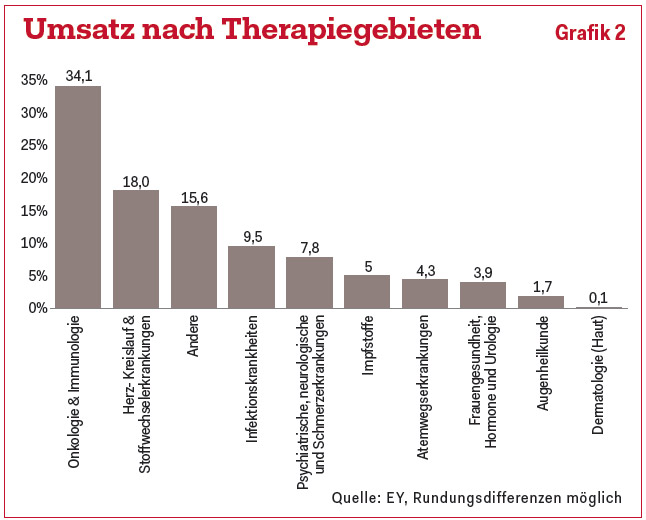

Warum Bristol Myers für die Übernahme derart tief in die Tasche greifen will, erklärt ein Blick auf die Grafik 2, die die Umsätze der 22 größten Pharmaunternehmen nach Therapiegebieten zeigt. Der Schwerpunkt der 1986 in den USA gegründeten Celgene liegt in der Entwicklung und Bereitstellung von Arzneimitteln gegen verschiedene Krebsarten, entzündliche Erkrankungen sowie Krankheiten des Immunsystems. Und gerade im Bereich Onkologie & Immunologie erzielen die 22 größten Pharmafirmen einen großen Teil ihrer Umsätze. Mehr als ein Drittel des kumulierten 2018er Umsatzes entfällt auf diesen Therapiebereich. Tendenz steigend, denn von 2016 bis 2018 sind die Einnahmen, die die Biotech- und Pharmaunternehmen mit Medikamenten zur Behandlung von Krebserkrankungen und Erkrankungen des Immunsystems erzielten, um mehr als 20 Prozent gestiegen. Im Unterschied dazu verringerten sich etwa die Einnahmen aus Medikamenten zur Behandlung von Infektionskrankheiten in den vergangenen zwei Jahren, zumindest wenn man die Umsätze der großen Pharmafirmen als Maßstab anlegt.

„Blockbuster Drugs“ werden wichtiger

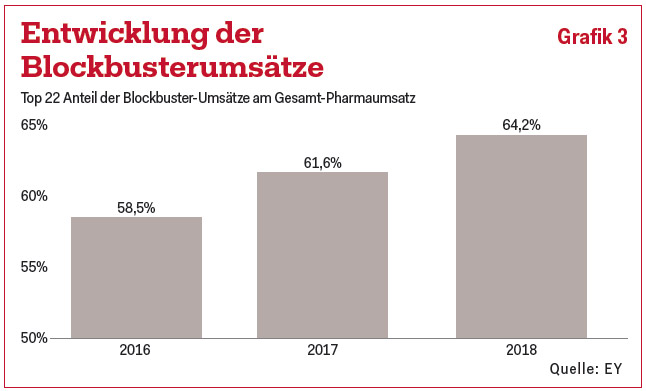

Gleichzeitig stieg in den letzten Jahren die Abhängigkeit der Big Player von den Blockbuster-Medikamenten. Sogenannte „Blockbuster Drugs“ sind Medikamente, die einen Umsatz von mehr als einer Milliarde Dollar einspielen. 2016 lag der Anteil von Blockbuster-Umsätzen am Gesamtumsatz bei 58,5 Prozent, 2017 stieg er auf 61,6 Prozent um im vergangenen Jahr neuerlich auf 64,2 Prozent zu steigen (siehe Grafik 3). Laut der EY-Studie sind die Pharmafirmen aus den USA aber noch weit abhängiger von den Blockbuster-Medikamenten als die europäischen Unternehmen. US-Firmen generieren 72 Prozent ihres Umsatzes aus den Top-Sellern, bei den Europäern sind es 58,2 Prozent. Noch deutlicher ist diese Abhängigkeit bei den großen Biotechfirmen. Durchschnittlich stammen 78,5 Prozent ihrer Umsätze aus Blockbuster- Therapeutika. Bei Celgene, dem Umsatzwachstumskaiser, stammen gar 94,2 Prozent des Umsatzes aus eben diesem Bereich.