Beliebt, aber leider nicht gratis

Firmenautos sind in Österreich durchaus beliebt. Werden sie privat genutzt gilt es aber einige Regeln zu beachten, denn davon hängt die Höhe der zusätzlichen Steuerlast ab. Das gilt für alle Firmen-PKW, mit einer Ausnahme. (Pharmaceutical Tribune 8/19)

Österreich ist ein Land der Firmenautos – so zumindest lässt sich jene Statistik interpretieren, die der VCÖ (Verkehrsclub Österreich) vor einiger Zeit vorgelegt hat. Laut den Zahlen des VCÖ wurden in Österreich im ersten Halbjahr 2018 56 Prozent der Neuwagen auf Firmen und andere „juristische Personen“ zugelassen. Im Bundesländervergleich lag Wien mit einem Anteil von 71 Prozent ganz vorne, das Burgenland und Kärnten bildeten mit einem Firmenanteil von 43 Prozent das Schlusslicht. Laut dem Personalberatungsunternehmen Kienbaum ist der Firmenwagen in Österreich nach wie vor die – bei Mitarbeitern – beliebteste Zusatzleistung. Auch bei Unternehmen ist das Firmenauto ein durchaus beliebtes „Gimmick“, um Mitarbeiter zu gewinnen, zu halten oder Gehaltserhöhungen zu umschiffen.

Bonus für Mitarbeiter

Letzteres darf nicht weiter verwundern, denn die aktuelle Gesetzeslage bevorzugt in vielen Fällen die Bereitstellung eines Firmenwagens gegenüber einer echten Gehaltserhöhung. Das gilt vor allem dann, wenn das Firmenauto auch privat genutzt werden darf. Doch Achtung, selbst wenn die Firma alle Kosten für das Auto übernimmt, ist die private Nutzung eines Firmenwagens nicht ganz gratis. Dafür sorgt wiederum der österreichische Gesetzgeber. Wird das zur Verfügung gestellte Auto von einem Dienstnehmer auch privat genutzt, so liegt ein sogenannter Sachbezug vor, der natürlich besteuert wird.

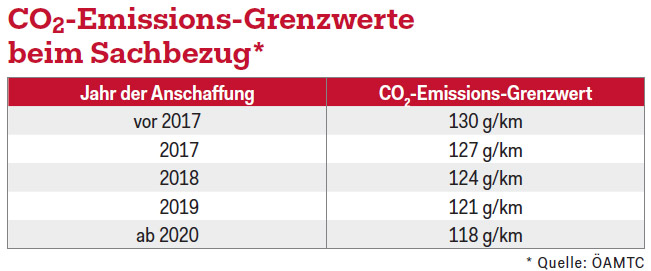

Um die steuerlich korrekte Umsetzung der entsprechenden Regelung zu gewährleisten, braucht man ein wenig Fachwissen – das liefert am besten ein Steuerberater – und die Information darüber, wie viel CO2 das Firmenauto in die Umwelt entlässt. Letzteres ist deshalb notwendig, weil der Gesetzgeber die Höhe des anzusetzenden Sachbezuges an den CO2-Ausstoß gebunden hat. Für ein „schadstoffarmes Fahrzeug“ liegt der Sachbezugswert bei 1,5 Prozent der tatsächlichen Anschaffungskosten für das KFZ. Um als „schadstoffarmes Fahrzeug“ zu gelten, darf ein 2019 angeschafftes KFZ den Grenzwert von 121 g CO2 je Kilometer nicht überschreiten, ab 2020 liegt der Grenzwert dann bei 118 g (siehe Tabelle). Liegt der CO2-Wert darüber, so sind als Sachbezugswert zwei Prozent der Anschaffungskosten anzusetzen.

Um das zu veranschaulichen, haben wir eine Musterrechnung erstellt. In der letzten Ausgabe der Pharmaceutical Tribune haben wir an dieser Stelle einen VW Golf Austria mit einem E-Auto verglichen. Dieser Golf hat einen CO2-Austoß von 116 bis 119 g/km und gilt daher heuer noch als schadstoffarmes Fahrzeug. Der Anschaffungswert liegt bei 30.565 Euro, 1,5 Prozent davon sind 458,48 Euro. Dieser Betrag muss nun zum Gehalt hinzugerechnet werden und erhöht die Bemessungsgrundlage für Lohnsteuer und Sozialversicherungsbeiträge. Das bedeutet: Der Dienstnehmer muss monatlich mit einer höheren Lohnsteuer und einem höheren SV-Beitrag, der ihm vom Bruttolohn abgezogen wird, rechnen. Doch nicht nur der Dienstnehmer wird zur Kasse gebeten, auch der Dienstgeber muss höhere Lohnnebenkosten (u.a. DB, DZ und KommSt) entrichten.

Wie hoch die tatsächliche Belastung in absoluten Beträgen ausfällt, hängt von dem jeweiligen Einkommen des Dienstnehmers ab. Auch hier empfiehlt sich ein Gespräch mit einem Steuerberater, der dann genau berechnen kann, welche Kosten abzuführen sind. Ein kleines, aber wichtiges Detail: Bei der Ermittlung des Sachbezugswertes gibt es eine Obergrenze: Bei schadstoffarmen PKW liegt diese bei 720 Euro, bei schadstoffreicheren PKW – also jenen, die 2019 noch mehr als 121 g CO2 ausstoßen, liegt die Obergrenze bei 960 Euro.

Private Nutzung

„Billiger“ wird es nur, wenn der Dienstwagen im Jahresdurchschnitt nicht mehr als 500 km pro Monat (6000/Jahr) für private Fahrten genutzt wird. Fahrten vom Wohnort zur Arbeitsstätte zählen ebenfalls als Privatfahrten. Ist dies nachweislich der Fall, so liegt der Sachbezugswert nur bei der Hälfte – sprich ein Prozent bei Fahrzeugen mit einem höheren Schadstoffgehalt und 0,75 Prozent bei einem niedrigeren. Was nicht vergessen werden sollte, ist das Führen eines Fahrtenbuches. Denn nur so kann man bei einer eventuellen Prüfung durch das Finanzamt nachweisen, wie viele Kilometer tatsächlich an privater Nutzung angefallen sind.

Die Frage nach dem Fahrtenbuch und der Nutzung von Dienstwägen durch Mitarbeiter taucht laut Mag. Andreas Sobotka von der Steuerberatungsgesellschaft LBG immer wieder bei Finanzamtsprüfungen auf. Laut einem Artikel der Wirtschaftskammer kann man den Nachweis der privat gefahrenen Kilometer auch auf andere Art und Weise erbringen. Wörtlich heißt es u.a.: „Aufgrund einer VwGH-Entscheidung ist es zum Beispiel auch zulässig, die Privatfahrten dadurch nachzuweisen, dass von der gesamten jährlichen Kilometerleistung die durch Reiseberichte nachgewiesenen dienstlichen Fahrten abgezogen werden.“ Allein, im Diskurs mit einem Prüfer könnte die Argumentation mit einem VwGH-Urteil mitunter zu einer Verstimmung führen, weshalb Steuerberater in der Regel die penible Führung eines Fahrtenbuches empfehlen.

Wenn der Dienstnehmer Kostenbeiträge beisteuert, mindert dies ebenfalls den Sachbezugswert. Das trifft sowohl für die laufenden Kostenbeiträge (pauschal oder kilometerabhängig) zu als auch für einen einmaligen Beitrag bei der Anschaffung des Autos. Zahlt der Dienstnehmer nur die Treibstoffkosten, darf der Sachbezugswert jedoch nicht gekürzt werden. Summa summarum betrachtet ist die Zurverfügungstellung eines Dienstfahrzeuges mit einer Menge Regeln verbunden, die am besten bereits im Vorfeld mit einem Steuerberater abgeklärt werden sollten, um nicht im Nachhinein eine böse Überraschung zu erleben.

Ausnahme E-Auto

Die einzige Ausnahme von der Regelung in puncto Sachbezugswert sind Elektroautos. Egal, wie hoch die Privatnutzung des Firmenautos ist, es entsteht keine steuerliche Mehrbelastung.